借金問題で悩んでいるものの、「債務整理の費用がいくらかかるのか不安」「どの手続きを選べば良いのか分からない」「費用が払えないかもしれない」といった理由で、専門家への相談をためらっていませんか?

この記事では、債務整理の種類別の費用相場や内訳、弁護士と司法書士の費用の違い、費用が用意できない場合の対処法、そして費用を少しでも抑えるコツまで、債務整理の費用に関するあらゆる疑問に弁護士が分かりやすくお答えします。

さらに、費用だけでなく、債務整理のメリット・デメリット、信頼できる専門家の選び方や相談の流れも詳しく解説。

この記事を読めば、債務整理の費用に関する不安を解消し、借金問題解決への確かな一歩を踏み出すことができるでしょう。

債務整理とは?費用を考える前に知るべき基本

債務整理が必要となる状況とは

債務整理は、借金問題を解決するための非常に有力な手段です。

しかしながら、債務整理が必要な段階で適切に行えず、時期を逃してしまうと、大きなリスクや不利益につながることは珍しくありません。

弁護士が債務整理の相談をお受けする場合でも、もう少し早く債務整理を検討してくれていればより有益な方法が提案できた、と感じる場合は多く見られるところです。

債務整理が必要となる状況の例としては、以下のようなケースが挙げられます。

いずれかに該当する場合には、債務整理なく借金の返済を継続することが難しい可能性が高いため、できるだけ速やかに債務整理を検討されることをお勧めいたします。

- 複数社からの借入がある

- クレジットカードがリボ払いで、毎月残高が減らない

- 収入から返済額を除くと生活が困難である

- 家賃や公共料金の滞納がある

- 借金を返済するため新たな借入をしている(自転車操業の状態)

- 借金の総額を把握できていない

- 借金の返済が滞り、督促の電話や書面が来ている

これらの状況がある場合、債務整理をすることで借金問題の清算を目指すべきです。

検討を怠って放置してしまうと、以下のような不利益があり、事態の深刻化が強く懸念されます。

- 遅延損害金の支払を要する

- 返済期限を過ぎると、遅延損害金という新たな利息を支払う必要が生じかねません。そのため、全体の返済額が増大し、返済がさらに難しくなります。

- 債権回収会社からの取り立て

- 貸金業者は、債務者からの返済が期待できない場合、債権回収会社に取り立てを依頼することが通例です。債権回収会社からの取り立ては、より厳しくなることが見込まれます。

- 給与や財産の差し押さえ

- 借金が返済できないと判断された場合、給与や財産(住宅、自家用車など)を差し押さえられ、強制的に借金の返済に充てられる恐れがあります。

- 精神的な負担

- 継続的な督促、返済見込みの立たない現状などが頭から離れず、大きな精神的負担に追い詰められることが多いです。場合によっては健康への悪影響が生じてしまうことも見られます。

また、上記の例に該当するような状況でなくても、何らかの借入がある場合や借入を予定している場合には、将来に向けた予防策が重要です。

債務整理は、早期であればあるほど解決しやすく、解決に必要な負担も小さくなりやすいため、少しでも不安があればまず一度専門家に相談してみましょう。

借入がある以上、その返済が円滑にできない可能性など、将来的なリスクは常に付きまとっているものです。

無料相談などを活用して、適切な判断ができるようアドバイスを受けることをお勧めします。

債務整理の主な3つの種類と特徴

債務整理には、主に任意整理、個人再生、自己破産という3つの種類があります。

これらは、手続きや実現できる結果などに違いがあるため、それぞれの特徴を踏まえて適切な手段を選択することが重要になります。

基本的な仕組みやメリット・デメリットは以下のとおりです。

| 手続き | 主な利用ケース | 期待できる主なメリット | 主なデメリット | 費用目安* | 完了までの期間 |

|---|---|---|---|---|---|

| 任意整理 | 一部の借金だけ負担を軽くしたい | 将来利息カット/裁判所手続不要 | 元本は減らない/債権者が応じない可能性 | 1社あたり3~7万円 | 約3~6 か月 |

| 個人再生 | 自宅を残したまま大幅減額したい | 元本最大90%減/住宅ローン特則 | 手続き長期化/安定収入必須 | 50~70万円 | 約6 か月~1年 |

| 自己破産 | 返済が全く困難、清算したい | 借金免除/収入不要 | 資産処分・職業制限/官報掲載 | 30~80万円** | 約6 か月~1年 |

任意整理

任意整理とは、債権者と直接交渉をして、借金の減額を図る手続きです。

メリット

- 裁判所を通さないため、比較的簡単かつ早期にできる

- 特定の債権者だけを対象にすることができる

- 将来分を含めた利息の支払が不要になる

- 3~5年の期間で無理なく返済が進められる

デメリット

- 借金の元本は減らない

- 債権者側に応じる義務がない

- 信用情報(ブラックリスト)に登録される

個人再生

個人再生とは、裁判所を通じて借金を大幅に(最大10分の1まで)減額し、残りを分割返済する手続きです。

メリット

- 借金を大きく減額できる

- 3~5年の期間で返済すればよい

- 持ち家を処分せずに済む場合がある

デメリット

- 手続が複雑で長期化しやすい

- 安定した収入や返済見込みが必要

- 信用情報(ブラックリスト)に登録される

自己破産

自己破産とは、裁判所に申立てを行い、借金の返済義務を免除(免責)してもらう手続きです。

メリット

- 基本的に借金がすべて免除される

- 収入や資産がなくても利用できる

- 個人再生より手続が簡便になりやすい

デメリット

- 財産的価値のある資産は処分しなければならない

- 職業や資格の制限が生じ得る

- 借金の原因によっては免責が許可されない

- 信用情報(ブラックリスト)に登録される

どの債務整理を選択すべき?

それぞれの手続を選択する主なケースとしては、以下のように区別できるでしょう。

- 任意整理:一部の借金のみ返済の負担を軽くしたい

- 個人再生:財産を失わずに借金を減額したい

- 自己破産:財産や借金の問題をすべて清算したい

各手続の内容や特徴を正しく把握することで、自分に合った債務整理ができれば、より望ましい結果が期待できるでしょう。

どの方法が自分に合っているか判断できない場合は、一度専門家に相談してみることも有力です。

債務整理で得られるメリットとは

債務整理には、借金の減額や免除といった直接的なメリットのほか、以下のとおり様々な利点が期待できます。

- 督促や取り立てが止まる

- 弁護士や司法書士に依頼し、受任通知を発送してもらうと、それ以降は貸金業者の督促や取り立てが禁止されます。そのため、これまで継続的に受けていた電話や郵便がストップし、精神的な負担が大きく軽減できます。

- 毎月の支払に追われることがなくなる

- 借金の返済がストップするため、返済のための借入を行う必要がなくなります。最低限の生活費を確保することができ、生活再建に向けた見通しを立てることが可能になるでしょう。

- 将来の利息がカットされる(任意整理の場合)

- 任意整理では、これまでの利息に加えて将来の利息もカットできることが多く、今後の返済の負担が軽減できます。

- 家計を見直すきっかけになる

- 個人再生や自己破産を行う場合、家計の支出を確認する必要があるため、その過程で借金の原因を見つめ直すことができ、適切な家計管理につなげることが可能です。

- 家族関係や友人関係の改善

- 借金問題によって家族や知人との間にトラブルが生じていた場合、債務整理を通じて借金が解決できれば、周囲との関係が改善しやすくなります。

- 違法な貸金業者の被害に遭う危険がなくなる

- 借金を重ねるにつれて、違法な手段や利息で貸金業を行う業者に関わってしまうリスクが高くなりますが、債務整理によって借金の必要がなくなれば、それらの業者から被害に遭う危険が回避できます。

債務整理には、借金問題の解決に伴う数々のメリットがあると言えます。一定の費用や負担は伴いますが、それらを補って余りある利益が期待できるでしょう。

【種類別】債務整理の費用相場と内訳を徹底解説

債務整理を行う際、弁護士や司法書士といった専門家に対応を依頼すると、いくつかの費用が発生します。

もっとも、費用は依頼内容や状況次第で発生するものとしないものがあり、初めて検討する場合には理解が難しいことも少なくありません。

余計な費用を支払う結果にならないよう、費用の内訳や相場を適切に理解しておくことは、とても重要な準備と言えるでしょう。

債務整理にかかる費用の種類

債務整理の費用としては、以下のような項目が挙げられます。

| 費用項目 | 発生タイミング | 想定レンジ | 適用される手続き | 補足 |

|---|---|---|---|---|

| 法律相談料 | 相談時 | 0円 or 30分5,000円 | 全手続き | 無料設定が増加 |

| 着手金 | 契約・着手時 | 任意整理 2~5万円/個人再生・破産 20~50万円 | 全手続き | 無料プランもあり |

| 解決報酬金 | 手続完了時 | 任意整理 2~5万円/再生・破産 20~50万円 | 全手続き | 着手金と排他設定が一般的 |

| 減額報酬 | 減額確定時 | 減額額の10%前後 | 主に任意整理 | 利息カット分に課金 |

| 過払い金報酬 | 返還時 | 回収額の20%前後 | 任意整理 | 2010年以前借入が目安 |

| 実費・予納金 | 発生都度 | 任意整理 数千円/再生・破産 2~25万円 | 全手続き | 郵券・印紙・官報等 |

それぞれの費用が何に対するもので、具体的にいくらかかるのか、詳しく確認していきましょう。

法律相談料

依頼前に専門家へ法律相談を行い、回答を得るために必要な費用です。

- 発生時期

- 法律相談時

- 金額や計算根拠

- 事務所の料金設定によります。

- 無料と設定している場合は無料

- 有料の場合には30分につき5,000円程度とされる例が多いでしょう。

着手金

専門家が債務整理の対応に着手するために発生する費用です。

最終的な結果に関わらず発生します。

専門家は結果の発生を保証できないため、労力そのものの対価として必要となります。

- 発生時期

- 契約時又は対応の開始時

- 金額や計算根拠

- 任意整理の場合:債権者1社あたり2~5万円程度

- 自己破産の場合:20~50万円程度

- 個人再生の場合:20~50万円程度

- 成功報酬(下記)を設定するか、どのような手続が必要になるかといった事情によって変動します。

成功報酬

専門家の対応が結果に結びついた場合、その成果に応じて発生する費用です。

成功報酬はいくつかの種類に分けられます。手続きや結果によって、一つだけ発生する場合も複数発生する場合もあります。

- 解決報酬金

- 債務整理の手続きが完了したことに対する成功報酬です。

- 手続きの完了は、任意整理であれば債権者と合意ができたこと、個人再生や自己破産では申立てを認める裁判所の判断がなされたことを意味するのが通常です。

- 発生時期

- 手続の完了時

- 金額や計算根拠

- 任意整理の場合:債権者1社あたり2~5万円程度

- 個人再生の場合:20~50万円程度

- 自己破産の場合:20~50万円程度

- 着手金(上記)とは重複しないことが一般的であり、着手金が生じる場合は解決報酬金は生じない、との取り扱いが多いです。

- 減額報酬金

- 債務整理を通じて借金の元本や利息が減額できたことに対する成功報酬です。

- 専門家が交渉などしなければ発生しなかった減額がある場合、減額は専門家の活動による成果であり、その対価として報酬金の支払が必要になります。

- 発生時期

- 減額の結果が発生したとき

- 金額や計算根拠

- 減額分の10%程度

- 主に任意整理で利息をカットできた場合に発生することが見込まれます。

- 過払い金報酬金

- 過払い金(過去に支払い過ぎた利息)を回収できたことに対する成功報酬です。

- 法律で定められた利息の上限を超えて支払っていた場合、返還請求が可能になるため、専門家が請求できる金額の計算と回収を行ってくれるケースがあります。

- 2010年6月以前の借金がある場合、対象になり得ます。

- 発生時期

- 過払い金が回収されたとき

- 金額や計算根拠

- 回収額の20%程度

実費や予納金

裁判所への申立てに必要な郵便代、印紙代、交通費、資料の取り付けに必要な費用など、債務整理のためにかかる経費です。手続きに不可欠なコストであるため、負担の必要があります。

- 発生時期

- 実費の発生する手続を行うとき

- 裁判所に自己破産や個人再生を申し立てるとき

- 金額や計算根拠

- 任意整理の場合:数千円~1万円程度

- 個人再生・自己破産の場合:概ね2~20万円程度

- 手続きの種類や財産状況などによって大きく異なります。

以上のように、債務整理に関する費用は多岐に渡る上、事務所によって発生する項目や金額が様々です。

事務所選びに際しては、発生する費用の項目や金額に透明性があるか、という観点も重視することが望ましいでしょう。

債務整理に強い事務所の場合、費用も分かりやすく設定され、案内してもらえることが多いため、事務所を信頼できるかどうかの大きな判断基準にもなるはずです。

ここからは、債務整理の種類ごとにかかる費用の相場を紹介します。

任意整理の費用相場と計算例

任意整理は、債務整理の中では比較的簡易な手続きであるため、費用を抑えながら行うことも決して難しくはありません。

一般的な任意整理の費用は、以下の項目について発生する可能性があります。

- 着手金

- 解決報酬金

- 減額報酬金

- 過払い金報酬金(過払い金が発生した場合のみ)

- 実費(通信費や郵便料など)

事務所によって発生する項目や金額は異なりますが、通常は債権者の数や債権額(減額幅)に応じて費用が発生することになります。

(例1)着手金を無料とするケース

- 着手金:無料

- 解決報酬金:2~5万円(1社あたり)

- 減額報酬金:減額の10~20%

- 実費:5,000円前後(1社あたり)

(例2)着手金が発生するが他の費用が低額となるケース

- 着手金:2~5万円(1社あたり)

- 解決報酬金:1~2万円(1社あたり)

- 減額報酬金:減額の10%前後

- 実費:なし

(例3)過払い金の請求を行うケースの一例

- 着手金:2万円前後(1社あたり)

- 解決報酬金:なし

- 減額報酬金:なし

- 過払い金報酬金:回収額の20%前後

- 実費:5,000円前後(1社あたり)

これらはあくまで一例にとどまり、個別具体的な費用については、専門家への直接のご相談が適切です。

状況や希望にあわせた費用プランを案内してもらえることも多いため、まずは債務整理に強い事務所へ相談し、費用を比較検討してみましょう。

個人再生の費用相場と内訳詳細

個人再生は、裁判所への申立てを含む長期間の対応が必要となり、内容も比較的複雑になりやすいため、任意整理に比べると必要な費用は大きくなりやすいところです。

また、個人再生に特有の費用もあるため、その点を踏まえておくことが望ましいでしょう。

一般的な個人再生の費用は、以下の項目について発生する可能性があります。

個人再生は、住宅ローン特則を利用することで、自宅の処分を回避しながら債務整理をする手段として活用されやすいため、住宅ローン特則の利用を踏まえた費用設定になっていることが多いでしょう。

- 着手金

- 解決報酬金

- 住宅ローン特則を利用する場合の追加費用

- 実費(通信費や郵便料)

(例)

- 着手金:20~30万円程度

- 解決報酬金:20~30万円程度

- 住宅ローン特則を利用する場合の追加費用:10万円程度

- 実費:1~5万円程度

合計:50~70万円程度

個人再生の場合、これらの専門家に対する費用のほかに、裁判所への予納金や手数料を支払う必要があります。その費用としては、以下の項目が見込まれます。

- 印紙代(申立ての手数料)

- 郵便料(裁判所が書類を郵送する費用)

- 予納金(官報への広告費、再生委員の報酬など)

個人再生では、「再生委員」が選任されるかどうかによって予納金の金額が大きく変わりやすい点に特徴があります。

再生委員とは、再生手続の適正をチェックするなど、裁判所をサポートするために裁判所が選任する専門家を指し、主に近隣の弁護士が選任されますが、この再生委員に対する報酬を負担する必要があるためです。

(例)

- 印紙代:1万円程度

- 郵便料:5,000円程度

- 予納金(再生委員がない場合):1~2万円程度

- 予納金(再生委員がいる場合):15~25万円程度

裁判所に支払う費用は、個別の事件や裁判所の運用によって異なりやすいため、申し立てる裁判所の運用を熟知した専門家に相談し、案内してもらうとよいでしょう。

自己破産の費用相場と内訳詳細

自己破産は、個人再生と同じく裁判所への申立てを行う手続のため、任意整理よりも費用が大きくなりやすい傾向にあります。

もっとも、比較的単純な自己破産(同時廃止事件)であれば、費用を抑えながら借金の免除をしてもらうことも可能でしょう。

一方、複雑な処理が必要となる自己破産(管財事件)の場合には、費用が高額になりやすいため、自分のケースが同時廃止に当たるのか管財事件に当たるのか、ということも重要なポイントになります。

一般的な自己破産の費用は、以下の項目について発生する可能性があります。

- 着手金

- 解決報酬金

- 実費(通信費や郵便料など)

- 裁判所への予納金

いくつかのケースを用いて、実際にかかる費用を確かめてみよう。

(例1)同時廃止事件で着手金を無料としている場合

- 着手金:無料

- 解決報酬金:30万円程度

- 実費:1万円程度

- 裁判所への予納金:2万円程度

(例2)少額管財事件の場合

- 着手金:20~30万円程度

- 解決報酬金:20~30万円程度

- 実費:1万円程度

- 裁判所への予納金:22万円程度

(例3)通常管財事件の場合

- 着手金:30万円~

- 解決報酬金:30万円~

- 実費:数万円

- 裁判所への予納金:概ね50万円以上

同時廃止事件は、処分をする財産がない人を対象とする自己破産の手続です。財産を処分して債権者に支払う手続きがないため、比較的簡易な自己破産と言えます。

一方、管財事件は、主に処分する財産がある人を対象とする自己破産の手続です。一定の財産がある場合、その財産を管理処分する手続が必要となり、長期化しやすい傾向にあります。

また、財産の取り扱いは裁判所の選任する破産管財人が行いますが、破産管財人の報酬を支払う必要もあるため、裁判所への予納金が大きく増額します。

管財事件となるケースの例

- 20万円以上の財産がある場合

- 33万円以上の現金がある場合(裁判所によっても異なる)

なお、弁護士に依頼している場合に限り、財産額が特に大きくなければ「少額管財事件」としてもらうことが可能です。

少額管財事件は、通常管財事件よりも予納金が低額で済むため、金銭負担が軽減できます。

個人の方が弁護士に依頼する場合の管財事件は、基本的にほとんどが少額管財事件になるでしょう。

通常管財事件となるのは、個人事業で多くの財産処分を要するといった特殊な場合に限られやすいです。

自己破産には複数の手続きがありますが、自分の状況や希望に合った方法を選択することが重要です。

手続きごとに費用も異なりますが、費用のみに着目するのでなく、自分にとって適切な手段で自己破産するべきことにも注意しましょう。

解決までの期間にも大きな影響を及ぼす可能性があります。

債務整理の費用は弁護士と司法書士でどう違う?

弁護士と司法書士で依頼できる業務範囲の違い

| 比較項目 | 弁護士 | 司法書士(認定含む) |

|---|---|---|

| 任意整理交渉 | 債務額制限なしで代理可 | 1社140万円以下のみ代理可 |

| 個人再生・自己破産書類作成 | 〇 | 〇 |

| 個人再生・自己破産裁判所代理人 | 〇 | ×(本人申立て補助のみ) |

| 受任通知発送による取立て停止 | 〇 | 認定司法書士のみ可 |

| 少額管財への移行 | 〇(代理が要件) | × |

| 費用傾向 | 高めだがワンストップ | 低めだが業務範囲限定 |

債務整理の依頼先としては、弁護士と司法書士が考えられます。

選択肢があるとどちらに頼めばよいのか判断が難しくも思えますが、それぞれの業務範囲を把握することができれば、適切な依頼先を選ぶことは決して難しくはありません。

弁護士と司法書士の業務範囲は、主に以下のように区別できます。

- 弁護士

- 特に制限なくすべての交渉や書類作成、代理業務が可能

- 司法書士

- 債権者1社あたり140万円以下の任意整理交渉

- 個人再生・自己破産における書類作成の支援

任意整理の場合、それぞれの借金額が140万円以下であれば、弁護士と司法書士のいずれに依頼しても取り扱いが可能です。

もっとも、貸金業者の取り立てをストップさせるため債権者に受任通知を発送することができるのは、司法書士のうち「認定司法書士」に限られます。

個人再生や自己破産の場合には、弁護士は代理人として債権者や裁判所に対する対応ができる一方、司法書士は代理業務ができないという違いが生じます。

また、自己破産の場合に特有の違いとしては、「少額管財事件」にできるかどうかという点もあります。

少額管財事件は、比較的短期間、少額で行うことのできる管財事件ですが、弁護士が代理をしている場合にのみ利用できる手続です。弁護士に依頼していない場合は通常管財事件となります。

弁護士と司法書士の費用相場の比較:どちらが安い傾向にあるか

弁護士と司法書士を比較すると、多くの場合で司法書士の方が費用が安い傾向にあります。

その理由としては、業務範囲に制限があるため定型化しやすく、効率的に対応しやすい点などが挙げられます。

そのため、司法書士の定型的な業務に適したケースであれば、司法書士に依頼して費用を安く抑えることが有力でしょう。

もっとも、あくまで一般論にとどまり、個別の費用は事務所や事件内容によって様々です。必ず実際に法律相談を行い、費用の案内をしてもらうようにしましょう。

また、費用面だけを重視して安易に依頼先を選ぶことは、かえって費用負担を大きくしてしまうリスクがあります。

安価な司法書士に依頼したものの、後になって司法書士に対応できない内容のあることが分かった、という場合、結局弁護士に依頼し直す必要が生じ、二重に費用がかかる結果になりかねません。

単純に金額のみを比較するのでなく、自分の希望する業務が可能か、自分の借金問題を解決するために適切な手段が何か、という点を理解した上で、依頼先を検討するようにしましょう。

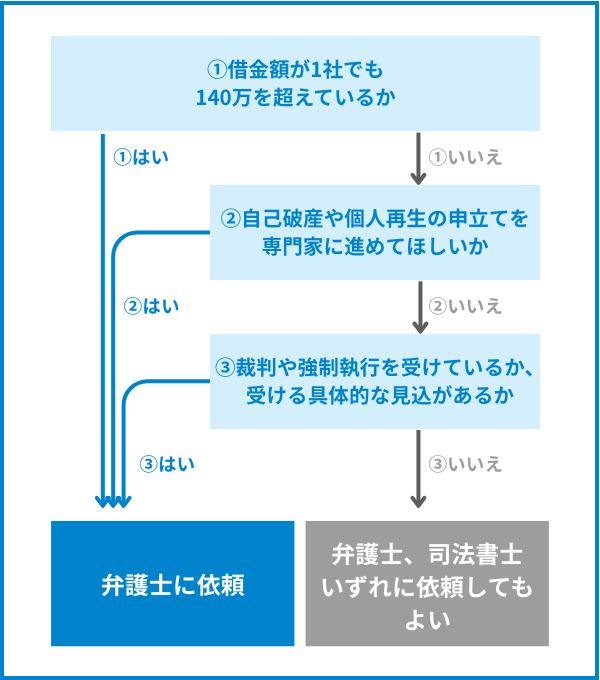

自分の状況に合った専門家の選び方

専門家の選び方について具体的に判断したい場合は、以下の点を踏まえて検討してみましょう。

- 借金額はいくらか

- 140万円を超える借入先がない→司法書士

- 140万円を超える借入先がある→弁護士

- どのような手続、対応を希望するか

- 任意整理→司法書士

- 個人再生・自己破産(書類作成のみ)→司法書士

- 個人再生・自己破産(裁判所対応を含む)→弁護士

- 債権者から裁判や強制執行を受ける可能性があるか

- ある→弁護士

- ない→司法書士

ご検討用フローチャート

なお、最終的な依頼の判断に際しては、必ず専門家に直接相談をして、自分の状況にあった方法や費用などの提案を受けるようにしましょう。

専門家であれば、ご自身に最も適した解決方法を案内してくれます。

債務整理の費用が払えない…3つの対処法と注意点

債務整理を希望したい場合、借金問題で経済的に厳しい状況であるため、その費用をすぐに全額支払うことは容易ではありません。

そのため、多くの弁護士事務所や司法書士事務所では、費用の分割払いや後払いに対応しています。

分割払いに関する仕組みや条件としては、以下の点に注意しておくとよいでしょう。

- 分割回数

- 月1回以上、概ね1年以内程度での支払いを求められることが多い

- 手数料

- 無料とされていることが多い

- 支払時期

- 契約締結の月から開始することが多い

- 支払方法

- 事務所によって異なる(現金振込、口座引き落とし、現金持参など)

- 利用条件

- 安定収入があることなど(主に後払いの場合)

- その他の条件

- 支払を怠った場合、契約を解除される場合もある

分割払いや後払いを希望したい場合は、専門家への法律相談時にはっきりと希望を告げて聞いてみることが適切です。

事務所側も、即時に一括払いができない可能性は理解しているため、円滑な案内を受けることは決して難しくありません。

具体的には、以下のような相談を試みるのが一例でしょう。

「すぐに費用を支払うことができないのですが、分割での支払には対応されていますか」

「費用の後払いは可能ですか」

また、事務所によっては分割払いや後払いの可否についてホームページ上で詳細に説明されている場合も多く見られます。

法律相談の前に事務所ホームページを確認することで、費用の支払方法を把握した上で相談に臨めることも少なくないでしょう。

対処法2:法テラス(日本司法支援センター)の民事法律扶助を利用する

経済的に限界があって費用の支払が難しい場合、法テラスの民事法律扶助を利用することで費用の立て替え払いを行ってもらうことも可能です。

民事法律扶助制度は、経済的な困窮などを理由に専門家への費用を支払うことができない場合に、手続き費用を一時的に立て替えてもらい、少額での分割払いで返済することのできる制度です。

債務整理を希望する場合、民事法律扶助制度の要件を満たしている場合が多く、利用を検討することは有力でしょう。

利用するための要件は、以下のとおりです。

- 収入基準

手取り収入が一定の水準を下回っている必要があります。- (例)東京都特別区の場合 2025年3月時点

- 単身者:200,200円以下

- 2人家族:276,100円以下

- 3人家族:299,200円以下

- 4人家族:328,900円以下

※5人以上の場合、同居家族1名増加ごとに33,000円加算

- (例)東京都特別区の場合 2025年3月時点

- 資産基準

預貯金を合算した資産の金額が一定の水準を下回っている必要があります。- 単身者:180万円以下

- 2人家族:250万円以下

- 3人家族:270万円以下

- 4人家族以上:300万円以下

- 勝訴の見込み

一般的な要件としては、専門家に依頼する内容が合理的であって勝訴見込みがないとはいえないこと、という点が挙げられますが、債務整理の場合は一般的な金銭請求などとは性質が異なるため、この要件が問われることはあまりありません。 - 民事法律扶助の趣旨に適すること

何らかの報復的感情を満たす目的や宣伝目的である場合、権利濫用とみなされる場合など、制度趣旨に適合しないケースでは、利用が認められないことがあります。

立て替えを受けた後の支払は、原則として3年以内(36回程度)の期間で、月々5,000円~10,000円程度の返済を行う方法で対応してもらうことが可能です。無利子のため、利息の支払は必要ありません。

手続を利用する際の主な流れは、以下のとおりです。

- 基本契約申込書の提出

- 法律相談を受け付けてもらうため、法テラスと民事法律扶助の契約をします。

- 法律相談の受付

- 要件を満たすことが確認できた場合、専門家の紹介を受けることが可能です。

- 法律相談の実施

- 実際に専門家へ法律相談を行います。

- 制度利用(代理援助)の申し込み

- 制度を利用して弁護士への依頼を希望したい場合は、審査を受けるために必要な書類を法テラスに提出します。

- 依頼先の事務所側が行ってくれるケースもあります。

- 審査

- 制度の利用が認められるか、法テラスでの審査が行われます。

- 正式契約及び立て替えの開始

- 審査を通過すれば、専門家と正式に契約の上、立て替えをしてもらうことが可能です。

なお、法テラスから専門家の紹介を受けるほか、自ら専門家を選んだうえで手続を行うことも可能です。

この民事法律扶助制度のメリット・デメリットとしては、以下の点が挙げられます。

メリット

- 費用負担ができない状況でも依頼ができる

- 無利子・少額の分割払いで依頼ができる

- 全国で利用ができる

デメリット

- 審査に時間がかかる(2週間程度要するため、即日の依頼は難しい

- 利用できる専門家が限られやすい(法テラスと契約をしていることが必要)

- 支払を免れるわけではない

対処法3:相談料・着手金無料の事務所を探す【おすすめ】

債務整理に強い事務所では、相談料や着手金を無料にすることで、広く法律相談を受け付ける工夫をしている場合もあります。

専門家の相談料や着手金が無料とされていると、利用後に何か多額の支払を強いられるのではないかと感じるかもしれませんが、そうではありません。

事務所側は、法律相談の心理的なハードルを下げて相談希望してもらうことを目的に行っているものであるため、過度に警戒せず積極的に活用しましょう。

ただし、「無料」とされている内容の範囲を正確に把握することは非常に重要です。また、一部が無料であっても、全体として金銭負担が大きくないか、という点も注意することが適切でしょう。

具体的な注意点としては、以下の事項が挙げられます。

- 相談無料は何回までか

- どの手続の着手金が無料か(着手金が発生する手続はあるか)

- 着手金が無料である代わりに成功報酬が高額に設定されていないか

着手金が無料である場合、事務所側は後から費用を回収できないリスクを背負ってサービスを提供していることになります。

そのため、着手金を無料とする代わりに全体の費用を若干引き上げることでバランスを保っている場合も少なくはありません。

もし、着手金が無料でなくてもトータルの金額が小さい方がいい、という希望の場合、着手金無料のサービスを活用するのが適切ではない可能性もあります。

債務整理の費用は、必ず全体の総額を基準に比較検討するようにし、安易に「無料」という言葉だけで選ぶことのないよう注意しましょう。

債務整理の費用を少しでも安く抑えるための3つのコツ

複数の事務所に相談して費用を比較検討する

初めて債務整理を検討する場合、費用が高いか安いかを判断する基準を正しく持つことは難しいです。

専門家自身も、自分の設けている費用が他の事務所と比較してどれだけ高いか、安いかという点を正確に把握できているわけではありません。専門家でない人であればなおさらでしょう。

そのため、債務整理の費用を安く抑えるためには、実際に複数の事務所に相談を試みて、比較検討してみることが非常に有力です。

無料相談を利用することができれば、経済的な負担なく費用の比較をすることもできます。

費用の見積もり内容やサービス内容の具体的な案内は、思いのほか事務所によって様々に異なるものです。

最低でも1か所のみでなく2~3か所は相談をし、自分に合った費用体系やサービスを設けている事務所を、慎重に選択しましょう。

無料相談の際に確認すべき事項としては、以下の点が挙げられます。

- 費用の総額

- 全体でいくらの金額がかかるか

- 費用の内訳

- どの項目が設定されているか、項目ごとにいくらの費用か、発生しない可能性のある項目はあるか

- 支払方法

- 一括か分割か、後払いは可能か、民事法律扶助制度の利用は可能かなど

- 追加費用の可能性

- 想定外の事態が発生した場合に追加で費用が請求されることはあるか

- 担当者の対応や信頼感

- 対応の丁寧さや説明能力、相性などは問題ないか

相見積もりを取る場合、金額を比較することも重要ですが、提供してもらえるサービスの内容や信頼性など、金額以外の要素を比較することも同じくらい重要であることには注意したいところです。

債務整理は、解決までに事務所側との継続的なやり取りが必要となる上、事務所側から対応や説明を求められたり、指示を受けたりすることも少なくありません。

事務所のサービスや信頼性に疑問を感じている場合、それらのやり取りがうまくいかない原因になり、満足できる解決が難しくなる可能性もあります。

契約前に費用体系を明確に確認する

債務整理に必要な費用は、契約をする前に正しく理解しておくことが必要です。契約した後に、「思っていた内容と違う」と感じたとしても、契約条件を変更することは困難です。

専門家側も、自分たちに落ち度があった場合を除いては、契約内容の変更に応じることは用意にはできません。他の依頼者との間で不公平が生じると、事務所の業務全体に悪影響を及ぼすためです。

そのため、費用に関する疑問点が少しでもある場合は、委任契約を結ぶ前に、すべて解消しておくことが非常に重要となるでしょう。

確認すべき費用体系の内容としては、以下の点が挙げられます。

- 費用の総額

- 費用の項目、内訳

- 支払時期、方法

- 追加費用が発生するケースの有無と条件

また、費用体系を確認する手段としては、以下の方法が挙げられます。

- 資料の確認(契約書や見積書)

- 口頭での質問

書面などの内容を十分に確認の上、不明点がある場合は納得できるまで事務所側に質問し、説明してもらいましょう。

不明瞭な点を残したまま安易に契約することは、後のトラブルの原因になる恐れがあり、非常に危険です。

事務所側としても、契約前に費用体系の不明点を伝えてもらえることは、トラブル予防の観点で非常に有益なことです。

質問に対してしっかりと答えない、ということはないので、専門家との信頼関係をしっかり構築するためにも事前の確認に努めましょう。

費用だけじゃない!債務整理のデメリットとリスクを知る

信用情報機関への登録(ブラックリスト)

債務整理の代表的なデメリットとしては、信用情報機関における事故情報(いわゆる「ブラックリスト」)の登録が挙げられます。

ブラックリストは、銀行や消費者金融、クレジットカード会社といった金融機関が、新規契約の審査を行う際に参考とするもので、返済能力を確認するための重要な情報とされています。

ブラックリストに登録される期間は、手続の種類や登録される機関にもよりますが、一般的な目安としては以下のとおりです。

- 任意整理:約5年

- 個人再生:5~10年程度

- 自己破産:5~10年程度

登録される主な信用情報機関は、以下の3社です。

- JICC(日本信用情報機構)

- CIC(株式会社シー・アイ・シー)

- JBA(全国銀行個人信用情報センター)

基本的には、概ね5~10年程度の間、信用情報に傷がある状態になる、と理解しておくのがよいでしょう。

ブラックリストに登録されると、以下のような制限が生じます。

- 新規の借入れができない

- 新規のクレジットカードが作れない

- ローンの審査に通らない(住宅ローン、自動車ローン、学資ローンなど)

- 分割払いができない(スマートフォンの購入など)

- 保証人になることができない

以上のとおり、返済能力に対する信用が前提となる取引について、制限が生じることになります。これは、ブラックリストへの登録によって、返済能力がないとの評価をされてしまうためです。

もっとも、ブラックリストへの登録は永遠に続くのではなく、一定の期間が経過すれば終了し、削除されます。

そのため、削除後は新たな借入やカード発行なども決して不可能ではないでしょう。

また、日常生活における以下のような局面には基本的に影響しません。

- 公共料金の支払(水道、電気、ガスなどは通常通り利用できる)

- 銀行口座(預金口座の入出金やATMの利用は問題なく可能)

- 就職活動(金融機関など一部業界を除いて、影響しないことが通常)

一部財産の処分(主に自己破産・個人再生)

債務整理では、選択する手続きの種類や内容によって、一部の財産を処分しなければならないケースがあります。

任意整理の場合

任意整理では、基本的に財産処分の必要はありません。任意整理は、債権者との間で利息のカットや返済方法に関する交渉を行うのみの手続であるためです。

個人再生の場合

個人再生は、借金を大幅に減額した上で3~5年程度の期間をかけて分割返済する制度です。そのため、財産を処分して債権者に分配する必要が生じるわけではありません。

もっとも、「清算価値保障原則」には注意が必要です。清算価値保障原則とは、「個人再生の最低弁済額」が「自己破産した場合に債権者へ分配されるはずの財産額」を下回ってはならない、というルールを言います。

個人再生は、債権者に3~5年間分割での債権回収を強制しながら、個人の生活再建を図る手続ですが、分割でしか債権回収ができない債権者にとって、その金額が自己破産で即時に受領できる金額より小さくなってしまうのではあまりに不合理と言えます。

そのため、個人再生における最低限の弁済額は、自己破産で分配対象となる財産額(=保有している家や車、預貯金、有価証券などの合計額)を下回ってはならないとされているのです。

清算価値保障原則があるため、財産が多い場合には弁済額が大きくなり、結果的に一部の財産処分が必要となる可能性はあり得るでしょう。

自己破産の場合

自己破産は、借金を免除することで生活のやり直しを図るための手続です。そのため、換価できる財産は、処分された上で債権者への配当に回されます。

しかし、全財産を失うわけではありません。生活に必要な範囲の財産は「自由財産」として自己破産後でも手元に残しておくことが認められています。

自由財産の例としては、以下のものが挙げられます。

- 99万円以下の現金

- 差押禁止財産(生活必需品、給料の4分の3、確定拠出年金、失業保険など)

- 破産後に新しく取得した財産

- 自由財産の拡張が認められた財産

- (20万円以下の預貯金、保険解約返戻金、自家用車など)

自己破産の場合には、原則として財産を処分する必要があるものの、生活に不可欠な日用品や最低限の財産は処分されず手元に残すことができる、と理解してよいでしょう。

官報への掲載(主に自己破産・個人再生)

債務整理のうち、自己破産や個人再生を行った場合、法律の定めによって「官報」へその情報が掲載されます。

官報とは、国が発行している公式の広報誌で、法律の交付や各種の公告が掲載されるものです。

債務整理によって官報に掲載される情報としては、以下の内容が挙げられます。

これによって、債務者に手続の開始を通知する運用が取られています。

- 氏名

- 住所(市区町村)

- 行った手続き(破産手続開始決定、再生手続開始決定など)

官報はだれでも閲覧可能な広報誌ですが、一般の人が日常的に閲覧することは基本的にありません。

官報への掲載によって周囲の人や仕事関係者に債務整理の事実が発覚する可能性は極めて低いと言ってよいでしょう。

ただし、金融機関(信用情報のチェックのため)、不動産業者(入居審査等のため)、一部の士業や調査会社などは、官報を閲覧する可能性があり、該当する関係者には官報を通じて発覚する可能性があり得ます。

個人再生や自己破産の場合、官報への掲載は避けられませんが、それによって実生活に直接の悪影響が生じるわけではありません。官報への掲載と生活への影響は分けて考えることが合理的でしょう。

保証人への影響

債務整理を行うと、債権者はその債務者に全額の返済を求めることが難しくなります。

そのため、保証人(または連帯保証人)がいる場合、債権者はその保証人に対して請求を行うことが通常です。

保証人は、債務者本人の返済が困難である場合に備えた担保であるため、債務者が債務整理を行うに至った状況は、まさに保証人の担保としての役割が発揮されるタイミングということもできます。

そのため、債務整理を行うのであれば、保証人に請求がなされて迷惑が掛かってしまうこと十分に理解しておきましょう。保証人との関係を保ちたい場合には、適切な配慮を行うことが重要です。

具体的には、債務整理の手続き前に必ず保証人に相談し、その理解を得られるよう努めましょう。場合によっては、返済に向けた別の手段が相談できるかもしれません。

また、保証人自身も返済が難しい状況であれば、保証人にも債務整理を行ってもらう方法が考えられます。

保証人が早期の段階で専門家に相談できれば、保証人に生じる不利益も最小限に抑えられる可能性が高くなります。

手続きによっては職業・資格制限がある(自己破産)

自己破産を行った場合、一部の職業については資格制限が生じ、職に就けない可能性があります。

制限の対象となる職業や資格の例としては、以下が挙げられます。

- 一定の士業(弁護士、司法書士、行政書士、公認会計士、税理士など)

- 金融・保険関係(生命保険募集人、証券外務員、宅地建物取引士など)

- 警備・管理関係(警備員、警備員指導教育責任者、管理業務主任者)

もっとも、これらの職業や資格に対する制限は、破産手続中に限られるため、あくまで一時的なものです。

自己破産の手続が終了し、免責許可の決定が確定すれば、「復権」となって制限は解除されます。

そのため、手続が終了した後は、再び職業に就いたり資格を用いたりすることが可能になります。

また、任意整理や個人再生には、基本的にこれらの職業制限はありません。資格のある職業に影響を及ぼしたくない場合には、任意整理や個人再生を選択することも有力な手段の一つです。

失敗しない!信頼できる弁護士・司法書士の選び方と相談の流れ

選び方のポイント5つ

信頼できる弁護士や司法書士を選ぶためには、以下の5つのポイントを重視することをお勧めします。

ポイント1:債務整理分野での実績や経験の豊富さ

弁護士や司法書士には、事務所によってそれぞれ専門性の高い分野があります。

そのため、その事務所が債務整理を得意分野としているかどうか、専門性が高いかといった点は、重要なチェックポイントと言えるでしょう。

具体的なチェック方法としては、以下の手段が挙げられます。

- ホームページ上に実績が掲載されているか

- ホームページ上に債務整理を専門的に扱っている旨の表記があるか

- ホームページ上で債務整理に関する詳細な説明が掲載されているか

ポイント2:費用体系の明確さと分かりやすさ

費用に関するトラブルを防ぐことは、専門家と信頼関係を保ちながら問題解決を目指すため非常に重要です。

以下の点を十分に確認することが望ましいでしょう。

- 相談料

- 着手金

- 成功報酬(解決報酬金、減額報酬金、過払い金報酬金など)

- 追加費用の有無、タイミング

- 支払方法(分割払いや後払いの可否)

具体的な確認方法としては、法律相談の際に見積もりを作成してもらうことや、料金表と照らし合わせながら口頭で質問することなどが有力です。

なお、着手金無料と設定している場合でも、他の費用と合計すると最終的には割高となってしまうケースはあり得ます。そのため、費用の金額は総額を基準に検討することが適切です。

ポイント3:相談者に対する丁寧な説明と親身な対応

信頼できる専門家の判断基準として、対応が丁寧であるか、相談姿勢が親身であるか、という点は非常に重要です。

基本的に、専門家の態度は依頼後も大きく変わることは考えにくいため、相談時に違和感を覚える場合は、依頼後にもその違和感を抱き続けながら解決を目指さなければいけません。

相性がよくないと感じる専門家への依頼は避けることが適切でしょう。

対応の丁寧さや相談姿勢の親身さを判断する材料としては、以下の点が挙げられます。

- 法律用語をかみ砕いて説明してくれるか

- 発言や質問をしやすい雰囲気か

- 無料相談の範囲内でも真剣に話を聞いてくれるか

- 不安に思っている内容を理解して解消しようとしてくれるか

ポイント4:メリットだけでなくデメリットやリスクも正直に説明してくれる誠実さ

債務整理には、どうしてもデメリットやリスクが付きまといます。

依頼を受けたいだけであれば、専門家からはデメリットやリスクをあまり説明しない、という手段も考えられますが、それが依頼者にとって不利益であることは明らかです。

そのため、自己都合を優先せずしっかりとリスクなどを説明してくれる専門家を選ぶことが重要になるでしょう。

代表的なデメリットやリスクの例としては、以下の点が挙げられます。

- ブラックリストへの登録期間

- 保証人に影響があること

- 自己破産による財産処分の必要や職業制限

気になるデメリットやリスクについては、自分から積極的に質問した上で、十分な説明が受けられるかどうかを判断基準とするのが有力です。

ポイント5:コミュニケーションの取りやすさ

債務整理を通じて借金問題を解決するためには、依頼先との間で継続的に連絡を取り合ったり打ち合わせをしたりする必要があります。

また、現状や見通しを把握したいと思った場合、依頼先の専門家へ連絡を試みる必要があるでしょう。

そのため、コミュニケーションの手段が容易であることや、コミュニケーションが滞りなく取れることは、非常に重要なポイントと言えます。

具体的な判断基準としては、以下の点が挙げられます。

- 連絡手段(電話、メール、LINEなど、希望する手段が可能か)

- 連絡の円滑さ(スムーズに返答を受けられるか)

- 定期的に進捗報告をしてくれるか

弁護士がいわゆるセカンドオピニオンの相談を受ける際、非常に多いのが「依頼した先と連絡が付かない」「返事が非常に遅い」といった内容です。

借金問題の解決に向けても大きな悪影響が生じてしまうため、意識的に回避できるよう注意したいところです。

無料相談で確認すべきことリスト

無料相談は、一般的に相談時間が限られているため、有益な情報を獲得して実のある相談にするためには、事前に確認すべき事項を整理しておくことが望ましいでしょう。

確認すべきことをリスト化しておけば、相談の場で漏れなく質問でき、事務所間の比較検討も冷静に行うことが可能です。

無料相談で確認すべきことの例としては、以下の点が挙げられます。

- 費用面

- 総額の見積もり

- 内訳(項目及びそれぞれの金額)

- 支払方法(一括、分割、ボーナス払い等)

- 追加費用の有無、金額(遠方の出張費、訴訟対応の費用など)

- 手続面

- 手続選択(任意整理、個人再生、自己破産のうちどの手段が適しているか)

- 解決に要する期間と流れ

- 信頼性

- デメリットやリスクの説明

- 担当者の経験や人柄、相性

- コミュニケーション方法(対面、電話、オンライン通話、チャット等)

相談から依頼、解決までの一般的な流れ

実際に専門家へ依頼する場合の全体的な流れは、以下のとおりです。

まずは、法律事務所や司法書士事務所への無料相談を予約します。電話やホームページ上の問い合わせフォーム、LINEなどから簡単に申し込むことが可能です。

予約した日時になると、指定の方法で法律相談を行います。所要時間は概ね30分~1時間程度になりやすいです。

無料相談の際には、以下のような事項が聞かれやすいので、回答できるよう整理しておくとよいでしょう。

- 借金の総額や借入先の数、債権者名

- 財産状況(資産の有無、内容)

- 家計や収入の状況

- 希望したいこと

- 不安に感じていること

- 考えている手続の種類(任意整理、個人再生、自己破産)

相談内容を踏まえて、専門家から自分の状況に合った最適な手続や方針を提案してもらえます。

提案内容に納得でき、その事務所と一緒に解決を目指したいと考えた場合には、正式に委任契約を締結します。

契約の締結に際しては、費用の金額や支払方法に関する詳細の説明も受けることができます。

委任を受けた専門家は、各債権者に「受任通知」という書面を発送します。

貸金業者は、弁護士や司法書士の受任通知を受けた後に債務者本人へ取り立てすることが法律で禁じられているため、この段階で貸金業者からの取り立てはストップします。

その後、取り立てがストップしたことを利用して、計画的に費用を捻出していくことが一般的です。

この段階で、一気に気持ちが楽になり、今後の展望が開けてきた、とお感じになる方が非常に多いです。

債務整理の手続に向けて必要な書類を収集し、または作成します。

具体的には、以下のような書類の準備が考えられます。

- 収入に関する裏付け資料(源泉徴収票、確定申告書等)

- 財産状況に関する裏付け資料(自動車、不動産、保険など)

- 家計の支出に関する資料(家計簿など)

- 収支状況の報告(書面作成)

なお、具体的な進行は専門家が指示や案内をしてくれるため、最低限の負担で進めることができます。

選んだ手続に必要な対応を実行します。

- 任意整理の場合:債権者との間で減額や支払方法を交渉する

- 個人再生の場合:裁判所に申立てを行い、借金の減額を図る

- 自己破産の場合:裁判所に申立てを行い、借金の免除(免責)を目指す

手続が完了すると、債務整理は解決となります。

- 任意整理の場合:債権者との和解成立→返済開始

- 個人再生の場合:裁判所による再生計画の認可→返済開始

- 自己破産の場合:裁判所による免責許可→借金の免除

手続の種類ごとに、解決までの目安となる期間は、以下のとおりです。

- 任意整理の場合:3~6か月程度

- 個人再生の場合:6か月~1年程度

- 自己破産の場合:6か月~1年程度

任意整理の場合には、債権者の数や交渉経過によって変動します。

個人再生や自己破産の場合、手続の内容(例:自己破産が同時廃止か管財事件か)や債務、資産の数、金額などによって変動します。

債務整理の費用に関する無料相談はこちら

ここまでお読みいただき、「やはり専門家に相談してみよう」と感じられた方も多いのではないでしょうか。

借金問題の解決において、信頼できる専門家のサポートは非常に心強いものです。

しかし、いざ相談するとなると「どの事務所が良いのだろうか」「本当に信頼できるのだろうか」といった不安もよぎることでしょう。

そこで、債務整理分野において豊富な経験と実績があり、多くの方々から支持されている事務所をいくつかご紹介いたします。

それぞれの事務所には特徴や強みがありますので、ご自身の状況や希望に合わせて、ぜひ比較検討してみてください。

債務整理のおすすめ相談先

相談先一覧

| 種別 | 相談料(債務整理) | 着手金(債務整理・目安) | 全国対応 | 土日祝相談 | 主な特徴・強み | |

|---|---|---|---|---|---|---|

| はたの法務事務所 | 司法書士事務所 | 無料 | 無料(※分割・後払い可) | 〇 | 要確認 | 20万件以上の相談実績、初期費用を抑えやすい、相談しやすい費用体系 |

| 司法書士法人 中央事務所 | 司法書士事務所 | 無料 | 無料または分割可 | 〇 | 〇 | 過払い金請求にも強い、初期費用を抑えやすい、土日祝も相談可能 |

| 弁護士法人東京ロータス法律事務所 | 弁護士事務所 | 初回無料の場合あり | 分割払い可 | 〇 | 〇 | 弁護士が直接対応、法的観点からの幅広いアドバイス、全国・土日祝対応 |

| 弁護士法人ひばり法律事務所 | 弁護士事務所 | 初回無料の場合あり | 分割払い可 | 〇 | 要確認 | 債務整理専門、きめ細やかな対応、女性専用相談窓口がある場合も(全国対応) |

| アース法律事務所 | 弁護士事務所 | 初回無料の場合あり | 状況に応じ配慮 | 要確認 | 要確認 | 代表弁護士が元裁判官、複雑案件にも対応力、明確な費用体系 |

| 渋谷法務総合事務所 | 司法書士事務所 | 無料 | 依頼者の状況に配慮 | 〇 | 要確認 | 親身な対応と分かりやすい説明、初期費用を抑えたプランの提案も(全国対応) |

| 司法書士事務所ユナイテッドフロント | 司法書士事務所 | 無料 | 分割払い可 | 要確認 | 要確認 | ご依頼者様第一の親身なサポート、状況に合わせた柔軟な費用対応(分割払い可) |

はたの法務事務所

| 初回相談料 | 無料 |

|---|---|

| 任意整理の費用 | 着手金:無料 解決報酬金:1社11,000円~ その他諸費用あり |

| 個人再生の費用 | 書類作成:330,000円~(税込) (裁判所への予納金等別途) |

| 自己破産の費用 | 書類作成:275,000円~(税込) (裁判所への予納金等別途) |

| 所在地(主たる事務所) | 東京都杉並区 |

| オンライン相談 | 〇 |

| 全国対応 | 〇 |

| 営業時間(目安) | 平日 8:30~21:30 土日祝 8:30~21:00 |

全国各地からの相談に対応しており、これまでに20万件を超える相談実績を誇る司法書士事務所です。

特筆すべきは、相談料が何度でも無料で、着手金も無料(※)という、相談のしやすさに徹底的に配慮した費用体系です。

費用面で最初の一歩が踏み出せないという方にとって、非常に心強い味方となるでしょう。

「まずは話だけでも聞いてみたい」「費用を抑えたい」とお考えの方に、特におすすめできる事務所です。

※分割払い・後払いに対応。諸費用は別途必要となる場合があります。

司法書士法人 中央事務所

| 初回相談料 | 無料 |

|---|---|

| 任意整理の費用 | 要問い合わせ(初期費用0円プランなど柔軟に対応の場合あり) |

| 個人再生の費用 | 要問い合わせ |

| 自己破産の費用 | 要問い合わせ |

| 所在地(主たる事務所) | 東京都港区 |

| オンライン相談 | 〇 |

| 全国対応 | 〇 |

| 営業時間(目安) | 平日 9:00~19:00(時間外・土日祝も相談可) |

過払い金請求で広く知られていますが、任意整理や自己破産といった債務整理全般においても豊富な実績を持つ司法書士事務所です。

こちらも相談料は無料で、初期費用を抑えた形で手続きを進められるよう配慮されています。

全国対応はもちろん、土日祝日の相談にも対応しているため、平日はお仕事でお忙しい方でも相談しやすい体制が整っています。

「どこに相談すれば良いか分からない」という方の最初の相談先として、また、セカンドオピニオンを聞いてみたいという方にも適しています。

弁護士法人東京ロータス法律事務所

| 初回相談料 | 無料 |

|---|---|

| 任意整理の費用 | 着手金:1社22,000円~ 解決報酬金等あり |

| 個人再生の費用 | 440,000円~(税込) (住宅ローン特則利用の場合+110,000円) |

| 自己破産の費用 | 330,000円~(税込) (同時廃止の場合) |

| 所在地(主たる事務所) | 東京都台東区 |

| オンライン相談 | 〇 |

| 全国対応 | 〇 |

| 営業時間(目安) | 平日 10:00~19:00 土日祝 10:00~18:00 |

債務整理案件に力を入れている弁護士事務所です。任意整理、個人再生、自己破産といった各手続きにおいて、個々の状況に合わせた最適な解決策を提案してくれます。

全国からの相談に対応しており、土日祝日の相談も可能です。弁護士に直接相談したい、法的な観点から幅広くアドバイスを受けたいという方に適しています。

費用についても分割払いに柔軟に対応してくれるため、無理なく依頼を検討できるでしょう。

弁護士法人ひばり法律事務所

| 初回相談料 | 無料 |

|---|---|

| 任意整理の費用 | 着手金:1社22,000円~ 解決報酬金等あり |

| 個人再生の費用 | 385,000円~(税込) (住宅ローン特則利用の場合+110,000円) |

| 自己破産の費用 | 275,000円~(税込) (同時廃止の場合) |

| 所在地(主たる事務所) | 東京都墨田区 |

| オンライン相談 | 〇 |

| 全国対応 | 〇 |

| 営業時間(目安) | 平日 10:00~19:00 |

債務整理問題を専門的に取り扱い、特にきめ細やかな対応で定評のある弁護士事務所です。全国対応で、ご相談者様の状況を丁寧にヒアリングし、最適な解決方法を提案してくれます。

費用に関しても、事前に明確な説明があり、分割払いにも対応しているため、安心して相談できるでしょう。

女性専用の相談窓口を設けている場合もあり、女性の方でも相談しやすい環境作りを心掛けています。

アース法律事務所

| 初回相談料 | 無料 |

|---|---|

| 任意整理の費用 | 着手金:1社22,000円~ 減額報酬金等あり |

| 個人再生の費用 | 330,000円~(税込) |

| 自己破産の費用 | 220,000円~(税込) (同時廃止の場合) |

| 所在地(主たる事務所) | 東京都港区 |

| オンライン相談 | 〇 |

| 全国対応 | 〇 |

| 営業時間(目安) | 平日 9:30~18:00 |

代表弁護士が元裁判官という異色の経歴を持ち、その豊富な経験と法的知識を活かした的確なアドバイスが期待できる弁護士事務所です。

債務整理全般に精通しており、特に複雑な案件や、他の事務所で断られてしまったようなケースでも、解決への道筋を示してくれる可能性があります。

費用体系も明確で、相談者の状況に応じた支払い方法にも配慮してくれます。

渋谷法務総合事務所

| 初回相談料 | 無料 |

|---|---|

| 任意整理の費用 | 着手金:1社20,000円~(状況により変動、報酬金等あり) |

| 個人再生の費用 | 書類作成:300,000円~(税別) |

| 自己破産の費用 | 書類作成:250,000円~(税別) |

| 所在地(主たる事務所) | 東京都渋谷区 |

| オンライン相談 | 〇 |

| 全国対応 | 〇 |

| 営業時間(目安) | 平日 9:00~21:00 土日祝も対応 |

債務整理や過払い金請求を中心に業務を行っている司法書士事務所です。相談料は無料で、依頼者の経済状況に配慮した費用設定を心がけています。

親身な対応と分かりやすい説明で、初めて専門家に相談するという方でも安心して悩みを打ち明けられるでしょう。渋谷というアクセスの良い立地も魅力の一つです(全国対応も行っています)。

司法書士事務所ユナイテッドフロント

| 初回相談料 | 無料 |

|---|---|

| 任意整理の費用 | 要問い合わせ |

| 個人再生の費用 | 要問い合わせ |

| 自己破産の費用 | 要問い合わせ |

| 所在地(主たる事務所) | 東京都豊島区 |

| オンライン相談 | 要確認 |

| 全国対応 | 〇 |

| 営業時間(目安) | 平日 10:00~19:00 |

債務整理問題の解決に注力している司法書士事務所です。相談は無料で、ご依頼者様の状況を第一に考えた親身なサポートを提供しています。

費用についても、ご状況に合わせて無理のない分割払いに対応するなど、柔軟な姿勢が特徴です。一人で悩まず、まずは気軽に相談してみてはいかがでしょうか。

無料相談でできること

無料相談を行うことで、現在のご状況に合わせた適切な債務整理の方針や具体的方法について、専門的な案内を受けることが可能です。

豊富な経験があるため、経験を踏まえた具体的な見通しを案内してもらうこともできます。

債務整理には複数の手続があり、それぞれにメリットデメリットがあるため、専門的な観点から方法選択を提案してくれることは非常に有益な情報となるでしょう。

また、実際に依頼した際の費用見積もりや、依頼後の手続の流れ、依頼後の生じ得るリスクの有無や内容などについても、詳細な説明を受けることができます。

適切な見通しを持った上で、安心して依頼することが可能です。

無料相談を行ったからといって、必ずしもそこで契約する必要はありません。気軽に無料相談を試みてみましょう。

まずは一度専門的なアドバイスを受け、検討に必要な理解を深めることが非常に重要です。

債務整理の費用が不安なら、まずは無料相談に申し込もう

債務整理は借金問題解決の有効な手段です。費用は手続きや状況で異なりますが、無料相談や分割払い、法テラス制度などを利用すれば、すぐに全額用意できなくても諦める必要はありません。

重要なのは、ご自身の状況に合った最適な整理方法と、信頼できる専門家を見つけることです。費用だけでなく、メリット・デメリットもしっかり理解しましょう。

まずは専門家への無料相談が第一歩です。複数の事務所に相談し、納得できる費用とサポート体制の専門家を選び、借金問題解決への一歩を踏み出しましょう。

FAQ